Σε κάθε συνεδρίαση της ΕΚΤ οι δανειολήπτες επιβαρύνονται με επιπλέον «καπέλο» στις δόσεις των δανείων τους – Πόσο πιθανή είναι μία νέα αύξηση κατά 50 μ.β. μετά την κατάρρευση της Silicon Valley Bank – Που μπαίνει το «ταβάνι» – «Κόκκινα» και μείωση της ζήτησης προβληματίζουν επόπτη και τράπεζες

Σε κατάσταση απόγνωσης έχουν περιέλθει το τελευταίο 9μηνο χιλιάδες δανειολήπτες, οι οποίοι – εάν όχι σε μηνιαία βάση τουλάχιστον σε κάθε συνεδρίαση της Ευρωπαϊκής Κεντρικής Τράπεζας (ΕΚΤ) – επιβαρύνονται με επιπλέον «καπέλο» στις δόσεις των δανείων τους, με συνέπεια το κόστος να είναι πλέον δυσβάστακτο.

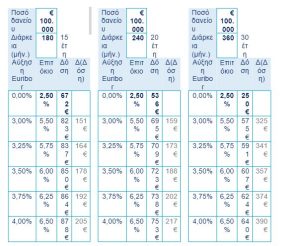

Πιο αναλυτικά, την προσεχή Πέμπτη – και εφόσον δεν επιβεβαιωθούν οι εκτιμήσεις περί αλλαγής στάσης ελέω Silicon Valley Bank – η κεντρική τράπεζα αναμένεται να ανακοινώσει ακόμη μία αύξηση επιτοκίων, πιθανότατα κατά 50 μονάδες βάσης, όπως, άλλωστε, μαρτυρά και η πορεία του Euribor 3μήνου που βρίσκεται ήδη στο 2,97%. Αυτό πρακτικά σημαίνει πως το τελικό επιτόκιο (συν δηλαδή, το περιθώριο – spread – που επιβάλει η τράπεζα) θα διαμορφωθεί στο 5,5%, με τη δόση για ένα δάνειο, ύψους 100.000 ευρώ

15ετίας να διαμορφώνεται στα 823 ευρώ έναντι 672 ευρώ προ των αυξήσεων (+151 ευρώ).

20ετίας στα 695 ευρώ έναντι 536 τον περασμένο Ιούνιο (+159 ευρώ).

30ετίας στα 575 ευρώ έναντι 250 ευρώ (+325 ευρώ).

Σύμφωνα με αναλυτές της αγοράς, το κόστος χρήματος θα «αγγίξει» το 4% το αμέσως επόμενο διάστημα. Στην περίπτωση αυτή, με το τελικό κυμαινόμενο επιτόκιο ενός στεγαστικού δανείου να διαμορφώνεται στο 6,50%, η δόση για το δάνειο των 100.000 ευρώ με λήξη στη 15ετία ανεβαίνει στα 878 ευρώ (+205 ευρώ από την έναρξη της ανόδου των επιτοκίων), στην 20ετία στα 753 ευρώ (+217 ευρώ) και στην 30ετία στα 640 ευρώ (+390 ευρώ).

Φόβοι για αύξηση NPLs και μείωση της ζήτησης

«Ο υψηλότερος πληθωρισμός και τα υψηλότερα επιτόκια επηρεάζουν την ικανότητα των δανειοληπτών να αποπληρώσουν τα δάνειά τους. Εάν αρχίσετε να βλέπετε νοικοκυριά και εταιρείες να αγωνίζονται από αυτή την άποψη, τότε αυτό θα μπορούσε πολύ εύκολα να γίνει πρόβλημα για τις τράπεζες. Ως εκ τούτου, ζητάμε από τις τράπεζες να είναι πολύ προσεκτικές σχετικά με αυτό, να εντοπίσουν σημάδια υποβάθμισης της ποιότητας των περιουσιακών στοιχείων και να παρέμβουν έγκαιρα, προσφέροντας λύσεις στους πελάτες τους». Αυτό τόνισε σε πρόσφατη συνέντευξή του ο πρόεδρος του Εποπτικού Συμβουλίου του Ενιαίου Εποπτικού Μηχανισμού (Single Supervisory Mechanism – SSM) της Ευρωπαϊκής Κεντρικής Τράπεζας, Αντρέα Ενρία, επιβεβαιώνοντας, ουσιαστικά, την αγωνία που υπάρχει στην Ευρώπη, αναφορικά με το ενδεχόμενο της δημιουργίας ενός νέου κύματος «κόκκινων» δανείων.

Οι ελληνικές τράπεζες δεν φαίνεται – τουλάχιστον προς ώρας – να ανησυχούν, αν και «στρεσάρουν» σε τακτική βάση τα χαρτοφυλάκιά τους και δη, τα στεγαστικά που είναι και τα πλέον ευάλωτα, ενώ υποστηρικτικά προς αυτή την κατεύθυνση αναμένεται να λειτουργήσει και το νέο πρόγραμμα επιδότησης, το ενδιαφέρον για το οποίο είναι μεγάλο. Ήδη, πάντως, η διοίκηση της Eurobank προέβλεψε εισροές «κόκκινων» δανείων, ύψους 400 εκατ. ευρώ, για το σύνολο του 2023, έναντι 46 εκατ. ευρώ το 2022, γεγονός που καταδεικνύει πως η εφετινή χρονιά θα είναι πιο δύσκολη.

Την ίδια στιγμή, το μακροοικονομικό περιβάλλον θα μπορούσε να προκαλέσει τριγμούς και στην αγορά στεγαστικών δανείων. Όπως τονίζει η Jefferies σε πρόσφατο report της, η ανάκαμψη των τιμών των κατοικιών στην Ελλάδα υποστηρίχθηκε κυρίως από τη ζήτηση από το εξωτερικό, χωρίς αυτό να δημιουργεί απαραιτήτως υψηλά επίπεδα ζήτησης στεγαστικών δανείων. «Η επιδείνωση της οικονομικής δραστηριότητας και των ευρύτερων δημογραφικών τάσεων, καθώς και τα υψηλότερα επιτόκια, θα ‘χτυπήσουν’ τη ζήτηση για στεγαστικά δάνεια, υποδηλώνοντας υποτονική αύξησή τους, η οποία συμβαδίζει με τις εκτιμήσεις των διοικήσεων των συστημικών τραπεζών», σημειώνει χαρακτηριστικά.

Το πρώτο δίμηνο του 2023, πάντως, η αγορά κινήθηκε με ρυθμό +26% σε σχέση με το ίδιο περυσινό διάστημα (168 εκατ. ευρώ έναντι 134 εκατ. ευρώ το 2022), με πολλές από τις εκταμιεύσεις, ωστόσο, να αφορούν σε αιτήσεις δανείων, οι οποίες έγιναν τον προηγούμενο χρόνο. «Γενικά, το στεγαστικό χαρτοφυλάκιο έχει μέσο χρόνο εκταμίευσης έως και τέσσερις μήνες, άρα οι εκταμιεύσεις αφορούν σε παραγωγή προηγούμενων μηνών», τονίζουν υψηλόβαθμα τραπεζικά στελέχη, προσθέτοντας πως ο στόχος για το σύνολο του έτους παραμένει στο 1,4 δισ. ευρώ, με συμβολή και από το πρόγραμμα «Σπίτι μου».

Πηγή: newmoney.gr